С начала года депозитарные расписки Fix Price отстали от сектора, что, вероятно, связано с приостановкой дивидендных выплат и разовыми факторами, снизившими прибыль в первом полугодии. При этом компания продолжает активно открывать новые магазины, что вместе с ростом среднего чека позволяет увеличивать выручку и EBITDA более чем на 20% в год. Мы полагаем, что сохраняющийся потенциал роста бизнеса вместе с умеренной оценкой по мультипликаторам делает расписки Fix Price привлекательными для покупок в текущей ситуации.

FIXP | Покупать | ||||

Целевая цена (ноябрь 2023 г.) | 458 руб. | ||||

Текущая цена | 359 руб. | ||||

Потенциал роста | 27,6% | ||||

ISIN | US33835G2057 | ||||

Капитализация, млрд руб. | 305 | ||||

EV, млрд руб. | 327 | ||||

Количество акций, млн | 850 | ||||

Free float | 27% | ||||

Финансовые показатели, млрд руб. | |||||

Показатель | 2021 | 2022П | 2023П | ||

Выручка | 230,5 | 289,6 | 361,6 | ||

EBITDA | 44,2 | 55,9 | 68,8 | ||

EBIT | 32,3 | 42,9 | 54,5 | ||

Чистая прибыль | 21,4 | 21,1 | 38,2 | ||

DPS, руб. | 9,5 | 0 | 0 | ||

Показатели рентабельности, % | |||||

Показатель | 2021 | 2022П | 2023П | ||

Маржа EBITDA | 19,2% | 19,3% | 19,0% | ||

Маржа EBIT | 14,0% | 14,8% | 15,1% | ||

Чистая маржа | 9,3% | 7,3% | 10,6% | ||

Мультипликаторы | |||||

Показатель | LTM | 2022П | |||

EV/EBITDA | 6,2 | 5,8 | |||

P/E | 16,4 | 11,5 | |||

DY | 2,6% | 0% | |||

Мы присваиваем депозитарным распискам Fix Price рейтинг "Покупать" с целевой ценой 458 руб. на горизонте 12 мес. Апсайд составляет 27,6%.

Fix Price — лидер российского рынка среди ретейлеров, оперирующих в сегменте магазинов фиксированных цен. На данный момент компания имеет 5462 магазина в РФ и ближайшем зарубежье.

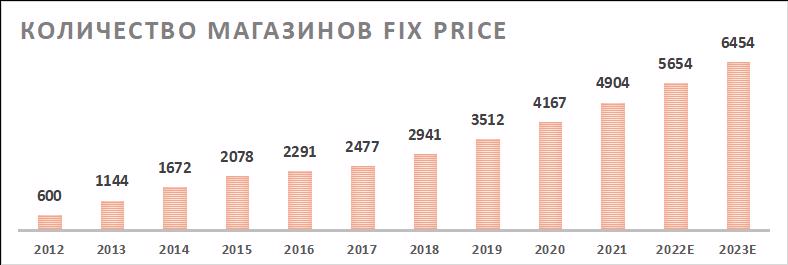

Наиболее сильной стороной Fix Price является потенциал роста бизнеса. Ретейлер имеет хорошие шансы выполнить гайденс по открытию 750 новых магазинов в 2022 году. Кроме того, в течение ближайших лет Fix Price планирует открывать по 800 новых магазинов, а общий потенциал магазинов в РФ и ближайшем зарубежье менеджмент оценивает в 18 600.

Кроме того, Fix Price выгодно выделяют устойчивость к текущему кризису и высокая маржинальность. Снижение реальных расходов населения делает формат Fix Price, подразумевающий фокус на низких ценах, достаточно актуальным. При этом ротация ассортимента и работа по контролю расходов позволяют поддерживать маржинальность по EBITDA близко к отметке 19% — выше, чем у конкурентов.

В третьем квартале Fix Price демонстрировал неплохие темпы роста основных финансовых показателей. Выручка ретейлера выросла на 21,2% г/г, до 70,1 млрд руб., EBITDA — на 19,8%, до 13,1 млрд руб., а чистая прибыль увеличилась на 36,7% г/г, до 7,0 млрд руб. Рост происходил как за счет открытия новых магазинов, так и за счет увеличения среднего чека.

Fix Price приостановил выплату дивидендов. Как и практически все российские компании, зарегистрированные не в РФ, Fix Price пока не может поднимать денежные средства на головную структуру, и сейчас неизвестно, когда данная проблема решится.

Для расчета целевой цены акций Fix Price мы использовали оценку по мультипликаторам P/E, EV/EBITDA 2022 и 2023 гг. относительно международных аналогов. При этом для учета санкционных рисков и неопределенности относительно сроков восстановления дивидендных выплат мы использовали дисконт в 50%. Наша оценка подразумевает апсайд 27,6%.

Научитесь самостоятельно оценивать фундаментальные показатели компании, посетите онлайн-курс "Продвинутый инвестор".

Рисками для Fix Price являются неопределенность относительно сроков возобновления дивидендных выплат и сохраняющаяся вероятность ухудшения макроэкономической обстановки в РФ. Уже сейчас менеджмент отмечает, что макроэкономическая неопределенность — один из факторов сокращения трафика.

Описание компании

Fix Price — лидер российского рынка среди ретейлеров, оперирующих в сегменте магазинов фиксированных цен. В каждом магазине компания реализует различные продовольственные и непродовольственные товары, 86% из которых имеют цену менее 100 руб. На конец 3-го квартала 2022 года существовало 5462 магазина Fix Price, большая часть в России. Незначительное количество магазинов расположено в Казахстане, Узбекистане, Киргизии, Беларуси, Латвии и Грузии. В течение ближайших нескольких лет компания собирается открывать по 750–800 новых магазинов в год. По словам ее представителей, подобная экспансия возможна за счет достаточно успешных параметров новых точек, среди которых можно выделить срок окупаемости всего 9 мес. и возврат на инвестированный капитал 160%.

Средние параметры нового магазина Fix Price

Показатель | Значение |

Инвестиции, млн руб. | 4,3 |

EBITDA, млн руб. | 6,9 |

Количество товаров | 1800 |

Срок окупаемости, мес. | 9 |

ROIC, % | 160% |

Источник: данные компании

Факторы роста

- FixPrice остается растущей компанией — за счет экспансии и повышенной инфляции ретейлер наращивает выручку и EBITDA более чем на 20% в год. Компания полагает, что потенциал количества магазинов в РФ и ближайшем зарубежье составляет 18 600 против текущих 5462, что предполагает рост более чем в три раза. Доля магазинов фиксированных цен в российском ретейле все еще составляет около 0,7%, хотя в некоторых странах их доля достигает 2–4%, что оставляет существенный потенциал для роста.

Источник: данные компании

- Бизнес FixPrice выглядит достаточно устойчиво в текущей макроэкономической ситуации. Снижение реальных доходов населения приводит к тому, что потребители начинают чаще выбирать магазины из более низких ценовых сегментов, а Fix Price последние годы успешно удается позиционировать себя в качестве магазина с одними из наиболее низких цен.

- FixPrice является бесспорным лидером в сегменте магазинов фиксированных цен. Доля Fix Price в данном сегменте регулярно держится около отметки 90%, а по итогам 2021 года составила 89,4%. Это позволяет Fix Price оставаться ключевым бенефициаром роста рынка магазинов фиксированных цен в РФ.

- Компания фокусируется на внутреннем рынке. Около 75% товаров закупается в РФ, остальное — преимущественно в дружественном Китае. Данные факторы защищают компанию от санкционного давления и снижения товарооборота с Западом.

- Маржа EBITDA по итогам 9М 2022 составила 19,4% — выше, чем в среднем по сектору. За счет операционных затрат ниже сектора, а также работы с поставщиками Fix Price является одним из наиболее эффективных ретейлеров и продолжает поддерживать маржинальность на повышенном уровне даже во время текущего кризиса.

- По итогам 3-го квартала коэффициент "Чистый долг / EBITDA" у FixPrice находился на отметке 0,4х, и это крайне комфортное значение. Если дивидендные выплаты не возобновятся, то в следующем году "Чистый долг" может уйти в отрицательную зону.

Риски

- Как и практически все российские компании, зарегистрированные не в РФ, FixPrice приостановил выплату дивидендов из-за технических сложностей по поднятию денежных средств на головную компанию, зарегистрированную на Кипре. До СВО дивидендная политика Fix Price предполагала выплату не менее 50% прибыли по МСФО, а фактический размер дивидендов зачастую был близок к FCF. Если выплаты возобновятся, то размер дивидендов за 2023 год, по нашим оценкам, может составить не менее 22,5 руб. на акцию (6,3% доходности). Менеджмент компании рассматривает разные варианты по возможной смене юрисдикции, однако в базовом сценарии мы не ожидаем дивидендных выплат в ближайший год, что является одним из основных сдерживающих факторов для расписок Fix Price.

- Даже после существенного снижения после IPO Fix Price все еще стоит дороже российских аналогов по основным мультипликаторам. Если у классических продуктовых ретейлеров EV/EBITDA 2022E составляет 3–4х, то у Fix Price — 5,8х. Пока что темпы роста основных финансовых показателей Fix Price превышают средние по сектору, однако в случае их замедления мультипликаторы ретейлера могут дополнительно просесть.

- Аномальное укрепление рубля оказывает негативный эффект на финансовые результаты магазинов Fix Price, расположенных за пределами РФ. В 3-м квартале данный фактор оказал негативное влияние на LFL-продажи в размере 0,8 п. п. г/г. При этом отметим, что укрепление рубля удешевляет импорт из Китая, что частично компенсирует рост расходов на логистику.

- Fix Price частично конкурирует с жесткими дискаунтерами, которых все больше открывают крупнейшие продуктовые ретейлеры. При этом конкуренция лишь частичная, так как Fix Price содержит достаточно уникальное сочетание продовольственных и непродовольственных товаров из низкого ценового сегмента.

- Компания отмечает, что текущий кризис является одной из основных причин снижения LFL-трафика, который в 3-м квартале сократился на 4,4% г/г.

Финансовые результаты

В 2022 году Fix Price продолжил улучшать свои основные финансовые показатели. В 3-м квартале выручка ретейлера выросла на 21,2% г/г, до 70,1 млрд руб., EBITDA — на 19,8% г/г, до 13,1 млрд руб., а чистая прибыль увеличилась на 36,7% г/г, до 7,0 млрд руб. Отметим, что слабая динамика прибыли по итогам 9 мес. связана с созданием налоговых резервов и курсовыми убытками в первом полугодии.

Рост выручки и EBITDA преимущественно происходил за счет открытия 709 новых магазинов за прошедший год и роста среднего чека примерно на уровне инфляции. При этом с начала года Fix Price увеличил количество магазинов на 558, что позволяет рассчитывать на выполнение гайденса по открытию 750 новых магазинов за год.

Отметим, что рост сопоставимых продаж на 11,1% г/г был связан исключительно с увеличением среднего чека, а LFL-трафик сократился на 4,4% г/г, что компания связывает с непростой макроэкономической ситуацией. В то же время маржа EBITDA осталась на высоком уровне и составила 18,7%, что, на наш взгляд, говорит об устойчивости бизнес-модели Fix Price в текущих условиях.

Fix Price: основные финпоказатели за 3К 2022 (млрд руб.)

Показатель | 3К22 | 3К21 | Изм., % | 9М22 | 9М21 | Изм., % |

Выручка | 70,1 | 57,9 | 21,2% | 201,9 | 164,0 | 23,1% |

EBITDA | 13,1 | 11,0 | 19,8% | 39,1 | 30,8 | 27,1% |

Маржа EBITDA | 18,7% | 19,0% | -0,2 п. п. | 19,4% | 18,8% | 0,6 п. п. |

Чистая прибыль | 7,0 | 5,1 | 36,7% | 12,1 | 14,9 | -18,9% |

Капитальные затраты | 1,8 | 1,4 | 26,8% | 5,5 | 5,2 | 5,5% |

Чистый долг | 21,8 | 27,7 | -21,4% | 21,8 | 27,7 | -21,4% |

Число магазинов | 5 462 | 4 753 | 14,9% | 5 462 | 4 753 | 14,9% |

LFL-продажи, г/г | 11,1% | 4,4% | 8,5% | 12,6% | 9,0% | 4,4% |

LFL-трафик, г/г | -4,4% | 0,3% | -4,7% | -2,0% | 5,8% | -7,8% |

LFL (средний чек), г/г | 16,2% | 4,1% | 14,0% | 14,9% | 3,1% | 12,6% |

Источник: данные компании

В 2022–2023 гг. за счет сохранения повышенного уровня инфляции и активного открытия новых магазинов выручка и EBITDA Fix Price, по нашим оценкам, будут расти темпами, превышающими 20% в год. При этом в 2022 году чистая прибыль будет под давлением разовых факторов, включая отрицательную валютную переоценку и создание налоговых резервов. Кроме того, последние кварталы свободный денежный поток Fix Price находился под временным давлением роста оборотного капитала. Компания использует избытки денежных средств, чтобы создать запасы, которые в случае непредвиденного перебоя с поставками выступили бы подушкой безопасности. Мы полагаем, что в 2023 году данный эффект может ослабнуть, что приведет к нормализации динамики FCF.

Fix Price: историческая и прогнозная динамика ключевых показателей, млрд руб.

Показатель | 2020 | 2021 | 2022E | 2023E |

Отчет о прибылях и убытках | ||||

Выручка | 190,1 | 230,5 | 289,6 | 361,6 |

EBITDA (МСФО 16) | 36,8 | 44,2 | 55,9 | 68,8 |

EBIT | 26,9 | 32,3 | 42,9 | 54,5 |

Чистая прибыль акц. | 17,6 | 21,4 | 21,1 | 38,2 |

Рентабельность | ||||

Рентабельность EBITDA | 19,4% | 19,2% | 19,3% | 19,0% |

Рентабельность EBIT | 14,2% | 14,0% | 14,8% | 15,1% |

Рентабельность чистой прибыли | 9,3% | 9,3% | 7,3% | 10,6% |

Показатели денежного потока, долга и дивидендов | ||||

CFO | 30,3 | 25,3 | 29,9 | 51,6 |

CAPEX | 6,2 | 6,3 | 6,9 | 7,4 |

CAPEX, % от выручки | 3,2% | 2,7% | 2,4% | 2,0% |

FCFF | 24,1 | 19,1 | 22,9 | 44,2 |

Чистый долг | 23,0 | 23,5 | 11,3 | -32,9 |

Чистый долг / EBITDA | 0,6 | 0,5 | 0,2 | -0,5 |

DPS, руб. | N/A | 9,5 | 0,0 | 0,0 |

Источник: данные компании, прогнозы ФГ "Финам"

Оценка

Для расчета целевой цены акций Fix Price мы использовали оценку по мультипликаторам относительно международных аналогов. При этом мы использовали дисконт 50%, чтобы учесть страновой риск, а также высокую неопределенность относительно возобновления выплаты дивидендов. Мы скорректировали прогнозную чистую прибыль за 2022 год на разовое создание резервов под налоговые выплаты.

Наша оценка предполагает целевую цену 458 руб. Это соответствует апсайду 27,6% и рейтингу "Покупать".

Компания | P/E 2022 | P/E 2023 | EV/EBITDA 2022 | EV/EBITDA 2023 |

Fix Price | 11,5 | 8,0 | 5,8 | 4,7 |

Dollar Tree | 21,3 | 18,6 | 12,4 | 11,3 |

Dollar General | 21,0 | 19,1 | 14,7 | 13,8 |

Five Below | 32,2 | 26,7 | 18,5 | 15,1 |

Ollie's Bargain Outlet | 31,8 | 20,1 | 18,1 | 12,6 |

Grocery Outlet | 34,6 | 29,2 | 16,3 | 14,1 |

Dollarama | 30,1 | 25,5 | 18,3 | 16,6 |

B&M European Value Retail | 9,6 | 9,9 | 7,0 | 7,2 |

Alimentation Couche-Tard | 15,7 | 15,5 | 9,8 | 10,0 |

Медиана по международным аналогам с учетом дисконта 50% | 12,8 | 9,8 | 7,7 | 6,6 |

Показатели для оценки | Чистая прибыль скорр. 2022E | Чистая прибыль 2023E | EBITDA 2022E | EBITDA 2023E |

Fix Price, млрд руб. | 26,5 | 38,2 | 55,9 | 68,8 |

Целевая цена, руб. | 400 | 440 | 484 | 509 |

Средняя целевая цена, руб. | 458 | |||

Для справки: | ||||

Количество акций, млн шт. | 850 | |||

Чистый долг (3К 2022), млрд руб. | 21,8 |

Источник: Reuters, расчеты ФГ "Финам"

Акции на фондовом рынке

С начала года расписки Fix Price смогли опередить индекс широкого рынка (IMOEX), однако отстали от сектора (MOEXCN). Сильный перформанс относительно индекса МосБиржи, конечно, связан с тем, что бизнес Fix Price слабо пострадал от санкций. Однако вынужденная приостановка дивидендных выплат и относительно высокие мультипликаторы не позволили Fix Price опередить сектор. При этом мы полагаем, что сохраняющиеся высокие темпы роста в сочетании с умеренными мультипликаторами позволят акциям Fix Price выглядеть лучше рынка в ближайшие кварталы.

Узнайте больше о российских компаниях на еженедельном эфире учебного центра "Финам", зарегистрируйтесь на вебинар.

Источник: Reuters

Техническая картина

С технической точки зрения расписки Fix Price уперлись в линию среднесрочного нисходящего тренда, что может ограничить их краткосрочный потенциал роста. В более долгосрочной перспективе ключевыми уровнями являются границы боковика, расположенные у отметок 280 руб. и 394 руб. В такой ситуации направление выхода из боковика может задать дальнейший вектор движения цены.

Источник: finam.ru

* Цены и другие рыночные данные указаны на время подготовки материала, выпущенного 02.11.2022.

Похожие статьи

«Ноттингем Форест» заинтересован в нападающем «Болоньи» Ван Хойдонке

Губерниев расстроен отказом сборной России от турнира ЦАФА: «Нагрузка большая? Теперь это так называется»

Бензема стал пятым игроком в истории со 150 матчами в Лиге чемпионов