|

9888.HK |

Покупать |

||||

|---|---|---|---|---|---|

|

12М целевая цена |

HKD 110,00 |

||||

|

Текущая цена* |

HKD 92,45 |

||||

|

Потенциал роста |

18,98% |

||||

|

ISIN |

KYG070341048 |

||||

|

Капитализация, млрд CNY |

239,92 |

||||

|

EV, млрд CNY |

159,58 |

||||

|

Количество акций, млрд |

2,83 |

||||

|

Free float |

100% |

||||

|

Финансовые показатели, млрд CNY |

|||||

|

Показатель |

2021 |

2022П |

2023П |

||

|

Выручка |

124,5 |

124,5 |

138,2 |

||

|

Скорр. EBITDA |

27,0 |

26,4 |

30,4 |

||

|

Чистая прибыль |

9,9 |

6,2 |

15,1 |

||

|

EPS, CNY |

6,7 |

7,4 |

8,0 |

||

|

Дивиденд, CNY |

- |

- |

- |

||

|

Показатели рентабельности |

|||||

|

Показатель |

2021 |

2022П |

2023П |

||

|

Маржа EBITDA |

21,7% |

21,2% |

22,0% |

||

|

Чистая маржа |

7,9% |

5,0% |

10,9% |

||

|

ROE |

5,0% |

2,8% |

6,2% |

||

|

Мультипликаторы |

|||||

|

Показатель |

LTM |

2023П |

|||

|

EV/EBITDA |

9,5 |

5,0 |

|||

|

P/E |

12,6 |

10,8 |

|||

|

DY |

0,0% |

0,0% |

|||

Мы присваиваем рейтинги «Покупать» акциям Baidu на Гонконгской фондовой бирже (9888) и ADS компании на NASDAQ (BIDU) с целевыми ценами HKD 110 и $ 117 на ноябрь 2023 года, что отражает потенциалы роста на 19% и 21% соответственно.

Baidu — китайский интернет-холдинг, известный широко популярной в Поднебесной одноименной поисковой платформой, аналогом Google.

Рекламная выручка Baidu стагнирует на фоне ковидных ограничений в КНР. Снижение деловой активности давит на основную статью доходов компании, в связи с чем фокус бизнеса Baidu все сильнее смещается в пользу облачного бизнеса. Доля нерекламных доходов компании в Q322 выросла до 39% выручки, одного из максимальных значений за всю историю Baidu.

Автомобильные решения Baidu находят все более широкую адаптацию на рынке. Количество поездок на роботакси Baidu, запитанных системой Apollo Go, показывает трехзначные темпы роста, а в 2023 году в продаже появятся первые электромобили Jidu, СП Baidu и Geely.

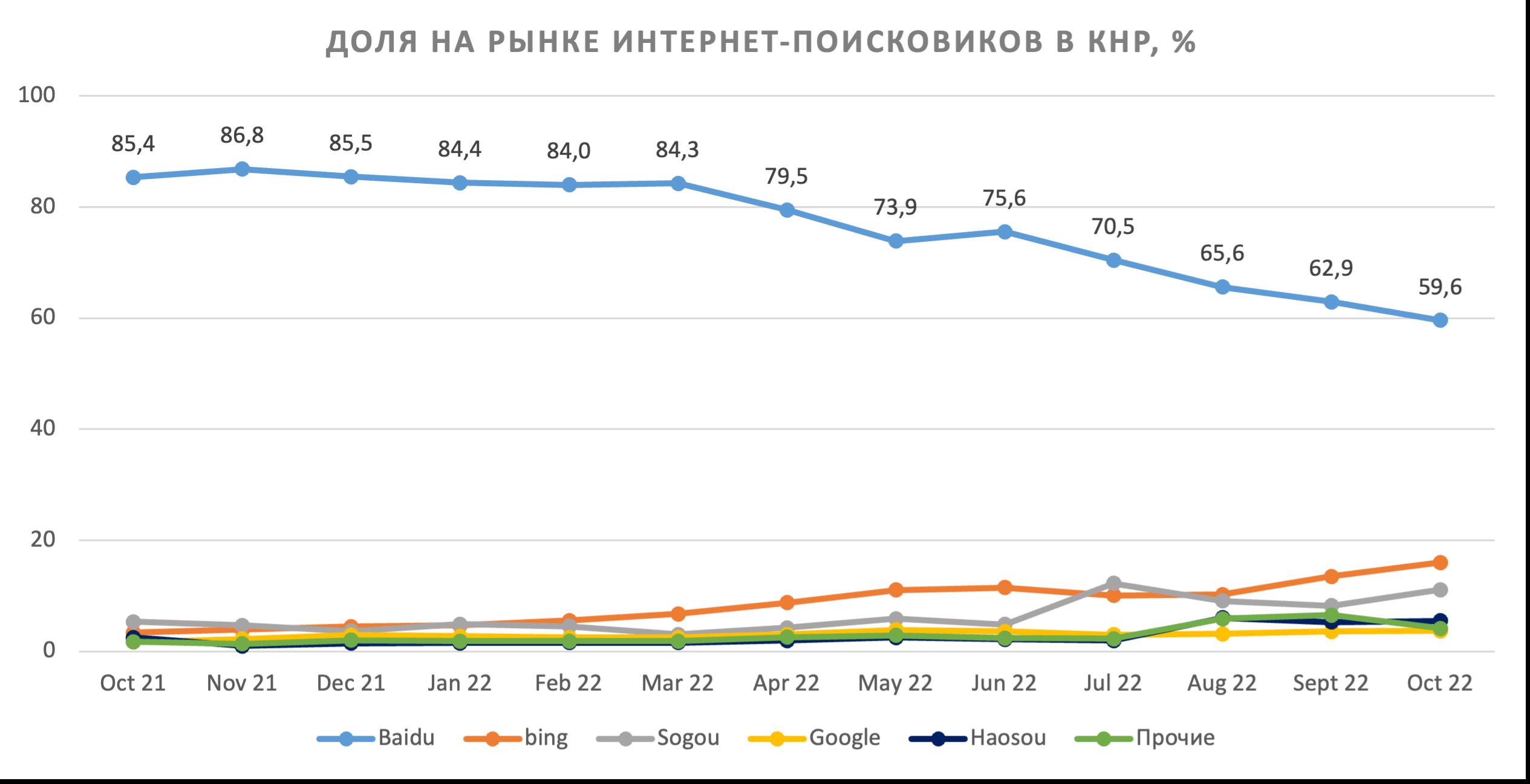

По ходу 2022 года Baidu неожиданно уступает значительную долю на рынке поисковиков. Доля Bing в КНР выросла с 4,4% в конце 2021 года до 16% в октябре, а Sogou — с 3,7% до 11,1%. Baidu по-прежнему контролирует около 60% сегмента, но критика в адрес компании в последние месяцы растет на фоне корпоративной политики жесткой цензуры.

Baidu вернулась к бай-бэку в Q322. После хороших темпов роста FCF в июле — сентябре 2022 года (+18,4% г/г) Baidu выкупила с рынка акции на $ 272 млн (около 1% капитализации). Фундаментально компания по-прежнему выглядит сильно: коэффициент «Чистый долг / EBITDA» на конец Q322 составил -3,2х за счет ликвидной кубышки на CNY 172,3 млрд.

Упомянутый рост нерекламных доходов компании позитивно сказывается на операционной рентабельности за счет их более высокой маржинальности. Так, маржа операционной прибыли выросла с 7% в Q321 до 16% в том числе за счет данного фактора, хотя сказалось и уменьшение затрат на маркетинг и персонал.

Компания выглядит дешевле аналогов на 19% по форвардным мультипликаторам P/E и EV/EBITDA на 2023 г.

Научитесь самостоятельно оценивать фундаментальные показатели компании, посетите онлайн-курс «Продвинутый инвестор».

Главный риск для Baidu — затяжной характер коронавирусных ограничений в КНР. Число случаев COVID-19 в ноябре уже перевалило за 29 317, предыдущий максимум, зафиксированный в апреле 2022 года. Руководство КПК при этом не спешит отказываться от политики жестких карантинных ограничений, более того, столица страны Пекин в шаге от введения полномасштабного локдауна. Будущая неопределенность касательно политики «нулевой терпимости» сильно ограничивает потенциал всего гонконгского рынка, в том числе и Baidu, которой в условиях ограничений тяжело наращивать рекламную выручку. Кроме того, мы вновь отмечаем и проблемы с сервисом iQIYI, количество платных подписчиков которого продолжает стагнировать вблизи отметки 100 млн. Сервис в последние годы является систематически убыточным, в связи с чем компания может рассмотреть вопрос о продаже подразделения.

Описание эмитента

Baidu — китайская интернет-компания, известная широко популярной в Поднебесной одноименной поисковой платформой. Основана в 2000 году как компания, занимающаяся поисковыми системами, на сегодняшний день работает в двух ключевых сегментах:

– Baidu Core: сегмент консолидирует широкий спектр приложений и услуг, в том числе поисковик Baidu App и его мобильную экосистему, видеохостинги Haokan и Quanmin, образовательные платформы Baidu Wiki, Baidu Knows, Baidu Experience и Baidu Post, партнерские и облачные сервисы и решения, а также навигационного ассистента Baidu Maps и интеллектуального ассистента DuerOS Smart. Кроме того, сегмент занимается развитием технологий интеллектуального вождения, а в 2021 году запустил стратегическое партнерство с Zhejiang Geely Holding Group по созданию бренда по производству электромобилей. Наконец, Baidu Core включает бизнес Baidu Health, который предоставляет услуги поддержки удаленного медицинского обслуживания. На долю данного сегмента приходится около 76% выручки компании;

– iQIYI: развлекательный онлайн-сервис, аналог Netflix. Платформа предоставляет фильмы, сериалы и прочий видеоконтент (лицензированный, блоги, стриминг и т. д.), доступный через различные уровни подписки. На долю сегмента приходится около 24% доходов компании.

Доходы от онлайн-рекламы приносят Baidu около 61% всей выручки (68% в 2020 году), а прочие операции — 39% (32% в 2020 году).

Акционерный капитал компании состоит из 2,8 млрд обыкновенных акций, обращающихся на Гонконгской фондовой бирже (HKEX) под тикером 9888 и NASDAQ под тикером BIDU. Одна ADS (American Depository Share) на NASDAQ эквивалентна 8 обыкновенным акциям. Ведущий акционер Baidu — основатель, генеральный директор и председатель совета директоров компании Робин Ли (около 16,5%).

Перспективы и риски компании

Замедление роста рекламных доходов Baidu усиливает фокус на диверсификацию. За счет бурного развития сегмента ИИ доля выручки от нерекламных операций подскочила до 39% всех доходов компании, хотя еще в 2020 году она составляла 32%. Облачные сервисы Baidu непрерывно занимали первое место по доле рынка в рейтинге IDC в Китае в течение 2019–2021 гг. Особенно хорошую динамику в последние кварталы показывает система ACE, обеспечивающая услуги «умного» транспорта для мегаполисов. Только за последний год Baidu внедрила свою систему ACE еще в 39 городах, что довело их общее количество до 63. При этом сумма контракта стартует от CNY 10 млн за один город.

Между тем рыночный охват платформы автономного пилотирования Apollo, разработанной компанией, продолжает расширяться. Менеджмент компании на конференц-колле сообщил, что Apollo и HD Maps в ходе квартала были закуплены для еще одной «популярной модели авто», не уточнив, однако, о каком производителе идет речь. Количество поездок автономного такси компании Apollo Go выросло на 311% г/г в Q322, достигнув 474 тыс. По словам CEO Baidu Робина Ли, количество ежедневных поездок каждого из робомобилей уже эквивалентно числу ежедневных заказов традиционного такси, а сама компания имеет лицензию на взимание платы за проезд в 7 мегаполисах КНР. Пока этот сегмент субсидируется государством, но в перспективе 5–10 лет может стать одним из наиболее важных для компании.

Apollo имеет большой потенциал дальнейшего масштабирования как на базе сторонних производителей, так и в рамках бренда Jidu, СП Baidu и Geely. Jidu осенью выпустила первую ограниченную серию автономных электромобилей Robo 1 Lunar Edition в количестве 1000 шт., которая работает на основе Apollo. В полноценную продажу автомобили поступят весной 2023 года.

Доля Baidu в сегменте поисковых систем в КНР неожиданно упала до 60% в октябре 2022 года. Конкуренция Baidu с другими игроками обострилась в 2022 году, и одним из самых ярких проявлений стала увеличившаяся доля поисковика Bing с 4,4% в конце 2021 года до 16%. Кроме того, с начала года заметно прибавил и Sogou, увеличив долю с 3,7% до 11,1%. Baidu — по-прежнему выраженный фаворит среди поисковиков КНР, но критика в адрес компании в последние месяцы растет на фоне корпоративной политики жесткой цензуры.

Источник: Statcounter

Главный риск для Baidu — затяжной характер коронавирусных ограничений в КНР. Число случаев COVID-19 в ноябре уже перевалило за 29 317, предыдущий максимум, зафиксированный в апреле 2022 года. Руководство КПК при этом не спешит отказываться от политики жестких карантинных ограничений, более того, столица страны Пекин находится в шаге от введения полномасштабного локдауна. Подход властей к эпидемиологическому контролю не меняется, даже несмотря на то что уже около 90% всех случаев заболеваемости COVID-19 проходят бессимптомно. Будущая неопределенность касательно политики «нулевой терпимости» сильно ограничивает потенциал всего гонконгского рынка, в том числе и Baidu, которой в условиях ограничений тяжело наращивать рекламную выручку. Кроме того, мы вновь отмечаем и проблемы с сервисом iQIYI, количество платных подписчиков которого продолжает стагнировать вблизи отметки 100 млн. Сервис в последние годы является систематически убыточным, в связи с чем компания может рассмотреть вопрос о продаже подразделения.

Возврат капитала акционерам

В Q322 Baidu вернулась к реализации программы бай-бэка, выкупив с рынка акции на $ 272 млн (менее 1% капитализации). Обратный выкуп в Q1 и Q2 компанией при этом не проводился. В совокупности Baidu потратила $ 3,2 млрд в рамках одобренной в 2020 году программы на $ 4,5 млрд, остаточная сумма которой ($ 1,3 млрд) составляет немногим менее 4% капитализации компании. Возврат к бай-бэку преимущественно объясняется тем, что чистый денежный поток впервые в 2022 году показал двухзначные темпы роста (+18,4% г/г), до CNY 6,6 млрд, после отрицательного значения в Q1 (CNY -107 млн), и +1,4% г/г, до CNY 5,5 млрд в Q2.

Мы рассчитываем, что чистая денежная позиция в размере CNY 85,8 млрд (соотношение «Чистый долг / EBITDA составляет -3,2х) в совокупности с ожидаемым ростом чистого денежного потока в 2022–2024 гг. позволят компании увеличить объем обратного выкупа акций по мере исчерпания ресурсов действующей программы. Что касается дивидендов, то Baidu исторически их не выплачивала, и этот тренд с высокой вероятностью сохранится в ближайшие годы.

Финансовые показатели

Выручка Baidu по итогам Q322 продолжила стагнацию на фоне эпидемиологических ограничений в ряде крупных мегаполисов КНР, которые стабильно способствуют замедлению деловой активности, что напрямую сказывается на спросе на интернет-рекламу. Выручка Baidu от рекламы снизилась на 4% г/г, до CNY 18,7 млрд, но подросла на 10% относительно Q222, когда эффект и масштаб ограничений были более серьезными. В то же время во многом благодаря хорошей динамике продаж в сегменте ИИ, которая наблюдается уже далеко не первый квартал, нерекламные доходы Baidu Core взлетели на 25% г/г. Тем временем стриминг-сервис iQIYI, ответственный почти за четверть выручки Baidu, продолжил разочаровывать: число платных подписчиков составило 101 млн против 104,7 млн годом ранее, а доходы подразделения снизились на 2% г/г.

Отрицательная переоценка долгосрочных инвестиций Baidu на CNY 4,5 млрд вновь повлияла на финансовый результат и спровоцировала чистый убыток в размере CNY 146 млн в Q3. Тем не менее мы отмечаем, что это стало следствием волатильности на китайском фондовом рынке в июле — сентябре, и реальный эффект обесценений на фундаментальный бизнес Baidu выглядит крайне ограниченным.

В то же время упомянутый выше рост нерекламных доходов компании позитивно сказывается на операционной рентабельности за счет их более высокой маржинальности. Так, маржа операционной прибыли выросла с 7% в Q321 до 16% во многом за счет данного фактора, хотя сказалось и уменьшение затрат на маркетинг и персонал.

Фундаментально компания по-прежнему выглядит очень стабильно. Коэффициент «Чистый долг / EBITDA» на конец Q322 составил -3,2х за счет денежной кубышки из наличных средств и краткосрочных инвестиций на общую сумму CNY 172,3 млрд. При этом Baidu стабильно генерирует кеш и по итогам 2022 года может выйти на чистый денежный поток в CNY 12,6 млрд (+42% г/г).

Baidu: ключевые данные отчетности, млн CNY

|

|

Данные за 3-й квартал |

Данные за 9 месяцев |

||||

|---|---|---|---|---|---|---|

|

Показатель |

2021 |

2022 |

Изменение |

2021 |

2022 |

Изменение |

|

Выручка |

31 921 |

32 540 |

1,94% |

91 405 |

90 598 |

-0,88% |

|

Скорр. EBITDA |

5 962 |

8 879 |

48,93% |

19 157 |

21 432 |

11,88% |

|

EBITDA маржа |

18,68% |

27,29% |

8,61% |

20,96% |

23,66% |

2,70% |

|

EBIT |

2 308 |

5 317 |

130,37% |

8 560 |

11 318 |

32,22% |

|

EBIT маржа |

7,23% |

16,34% |

9,11% |

9,36% |

12,49% |

3,13% |

|

Чистая прибыль |

-16 559 |

-146 |

-99,12% |

8 511 |

2 606 |

-69,38% |

|

Чистая маржа |

-51,87% |

-0,45% |

51,43% |

9,31% |

2,88% |

-6,43% |

Baidu: историческая и прогнозная динамика ключевых финансовых показателей, млн CNY

|

|

Фактические данные |

Прогноз |

||||

|---|---|---|---|---|---|---|

|

Показатель |

2019 |

2020 |

2021 |

2022E |

2023E |

2024E |

|

Выручка |

107 413 |

107 074 |

124 493 |

124 466 |

138 167 |

150 825 |

|

Скорр. EBITDA |

35 117 |

37 727 |

26 979 |

26 380 |

30 449 |

36 092 |

|

Скорр. EBITDA маржа |

32,7% |

35,2% |

21,7% |

21,2% |

22,0% |

23,9% |

|

R&D |

18 346 |

19 513 |

24 938 |

25 136 |

27 106 |

29 724 |

|

Чистая прибыль |

1 980 |

22 384 |

9 876 |

6 206 |

15 102 |

17 575 |

|

Чистая маржа |

1,8% |

20,9% |

7,9% |

5,0% |

10,9% |

11,7% |

|

Скорр. EPS, CNY |

6,5 |

8,0 |

6,7 |

7,4 |

8,0 |

9,2 |

|

Дивиденд на акцию, CNY |

0,0 |

0,0 |

0,0 |

0,0 |

0,0 |

0,0 |

|

Чистый долг |

-79 602 |

-86 654 |

-97 017 |

-124 181 |

-143 452 |

-167 532 |

|

Чистый долг / EBITDA |

-2,3x |

-2,3x |

-3,6x |

-4,7x |

-4,7x |

-4,6x |

|

Собственный капитал |

163 599 |

182 696 |

211 459 |

233 483 |

252 194 |

279 738 |

|

CFO |

28 458 |

24 200 |

20 122 |

23 522 |

29 012 |

31 712 |

|

CAPEX |

19 121 |

5 331 |

11 240 |

10 896 |

10 932 |

11 895 |

|

FCFF |

9 337 |

18 869 |

8 882 |

12 626 |

18 080 |

19 816 |

Источник: данные компании, Reuters, расчеты ФГ «Финам»

Оценка

Для анализа стоимости акций Baidu мы использовали оценку по мультипликаторам относительно аналогов. Оценка по форвардным мультипликаторам P/E 2023Е и EV/EBITDA 2023Е относительно аналогов подразумевает целевую капитализацию HKD 309,0 млрд, или HKD 110,0 на акцию, что соответствует потенциалу 19,0% от текущих уровней. Расчетная целевая цена по ADS Baidu на NASDAQ составляет $ 117, что соответствует потенциалу 20,6% от текущих уровней. Исходя из этого, мы присваиваем обоим инструментам рейтинги «Покупать».

Baidu: оценка капитализации по мультипликаторам

|

Компания |

P/E 2023E |

EV/EBITDA 2023E |

|---|---|---|

|

Baidu |

10,8 |

6,1 |

|

Alibaba |

9,2 |

7,5 |

|

Tencent |

17,2 |

14,0 |

|

NetEase |

14,1 |

9,5 |

|

Медиана по аналогам |

14,0 |

9,0 |

|

Показатели для оценки |

Чистая прибыль 2023E |

EBITDA 2023E |

|

Baidu, млрд CNY |

15,1 |

30,4 |

|

Целевая капитализация Baidu, млрд CNY |

211,4 |

354,4 |

|

Целевая капитализация Baidu, млрд HKD |

230,9 |

387,1 |

Источник: Reuters, данные компании, расчеты ФГ «Финам»

Baidu: показатели оценки

|

Показатель |

Значение, CNY |

Значение, HKD |

|

Текущая капитализация, млрд |

239,9 |

262,1 |

|

Чистый долг (3Q 2022), млрд |

-85,8 |

-93,7 |

|

Доля меньшинства (3Q 2022), млрд |

5,5 |

6,0 |

|

Enterprise value (3Q 2022), млрд |

159,6 |

174,3 |

Источник: Reuters, данные компании, расчеты ФГ «Финам»

Средневзвешенная целевая цена акций Baidu по выборке аналитиков с исторической точностью прогнозов не менее среднего составляет, по нашим расчетам, HKD 153 (апсайд — 66%), а рейтинг акции равен 4,6 (где 1,0 соответствует рейтингу Strong Sell, 3,0 — Hold, а 5,0 — Strog Buy).

В том числе оценка целевой цены акций Baidu аналитиками HSBC составляет HKD 156 («Покупать»), Credit Suisse — HKD 165 («Покупать»), KGI Greater China — HKD 88 («Держать»).

Акции на фондовом рынке

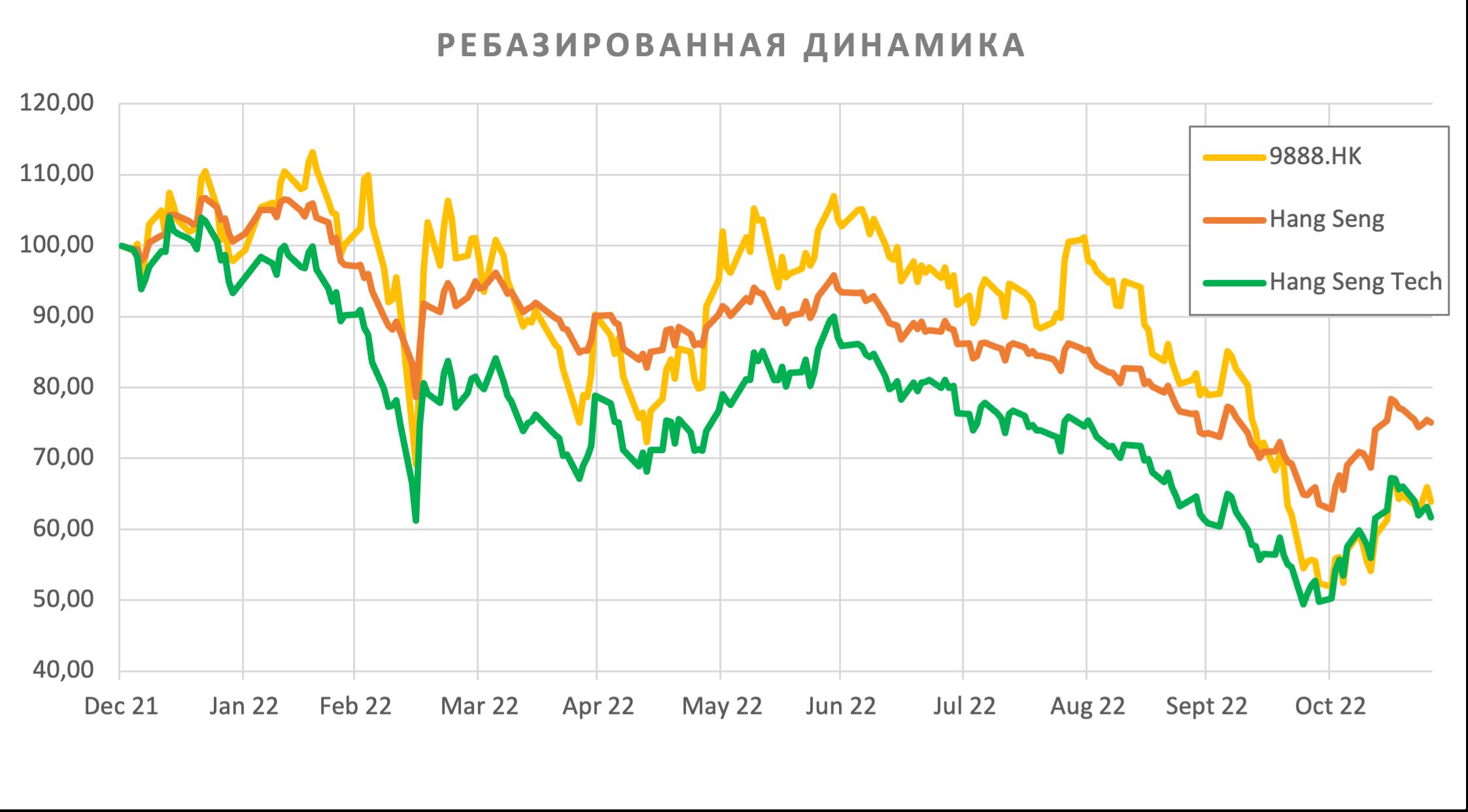

С начала 2022 года акции Baidu (-36%) смотрятся хуже широкого рынка Гонконга (-25%), но немного лучше технологического индекса Hang Seng Tech (-38%).

Источник: Reuters

Технический анализ

С точки зрения технического анализа на дневном графике акции Baidu оттолкнулись от поддержки HKD 74 и теперь консолидируются выше уровня HKD 88. Если инструменту удастся преодолеть 50-дневную скользящую среднюю на отметке HKD 99, то рост может продолжиться до сопротивления HKD 114.

К каким еще бумагам стоит присмотреться в текущих рыночных условиях? Узнайте на регулярных аналитических вебинарах учебного центра «Финам».

Источник: Reuters

* Цены и другие рыночные данные указаны на время подготовки материала, выпущенного 25.11.2022.

** Сообщение носит информационный характер, не является индивидуальной инвестиционной рекомендацией или предложением приобрести упомянутые ценные бумаги. Приобретение иностранных ценных бумаг связано с дополнительными рисками.

Похожие статьи

«Ноттингем Форест» заинтересован в нападающем «Болоньи» Ван Хойдонке

Губерниев расстроен отказом сборной России от турнира ЦАФА: «Нагрузка большая? Теперь это так называется»

Бензема стал пятым игроком в истории со 150 матчами в Лиге чемпионов